Angesichts der steigenden Beliebtheit von „Buy Now, Pay Later“ (BNPL) müssen Händler sorgfältig abwägen, welche Rolle diese Bezahloption in ihrer Zahlungsstrategie spielen soll. Um BNPL optimal für sich zu nutzen, sollte der gesamte Kaufprozess auf die Vorzüge dieser Zahlungsmethode ausgerichtet sein.

Auch wenn „Buy Now, Pay Later“ (BNPL) kein völlig neues Konzept ist, bekommt es derzeit wieder vermehrt Aufmerksamkeit und gehört zu den meistdiskutierten Themen im weltweiten Einzelhandel.

Auch immer mehr deutsche Händler fragen sich, ob sie ihren Kunden BNPL als Zahlungsoption anbieten sollten. Interne Nets-Daten und lokale Marktforschungsstudien weisen auf einen Trend hin, der eindeutig dafür spricht. Eine Befragung unter den 500 führenden Online-Händlern in Deutschland (Rohdaten EHI Studie Online Payment Top 500, 2020) zeigt, dass die Shops, die BNPL anbieten, 46 % stärker gewachsen sind, als Shops ohne Rechnungskauf.”

Wenn man von BNPL spricht, sollte man bedenken, dass mit dem Begriff für gewöhnlich mehrere Zahlungsmethoden bezeichnet werden. Dazu gehört der Kauf auf Rechnung, bei dem der Verbraucher nach Erhalt der Ware in der Regel 30 Tage Zeit hat, um die Rechnung zu bezahlen; BNPL umfasst aber auch die Ratenzahlung. In Großbritannien und den USA ist die Ratenzahlung die überwiegende Form von BNPL; in der DACH-Region dominiert dagegen der Rechnungskauf.

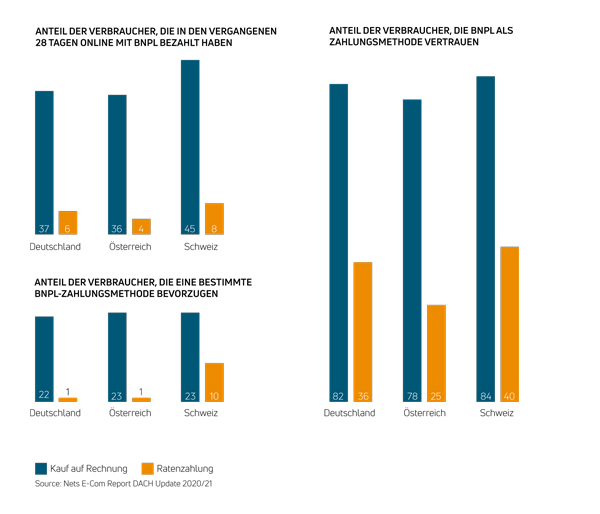

Aus historischen und kulturellen Gründen ist BNPL in der DACH-Region bereits weit verbreitet. Daten aus dem Nets E-Com Report DACH Update 2020/21 zeigen, dass 37 % der Deutschen auf Rechnung kaufen und 6 % bei Online-Einkäufen die Ratenzahlung wählen. Ein Grund dafür ist sicherlich das hohe Vertrauen, das diese Zahlungsmethode in der DACH-Region genießt, wie 82 % der deutschen, 78 % der österreichischen und 84 % der Schweizer Verbraucherinnen und Verbraucher angeben (siehe Abbildung 1).

Abbildung 1: BNPL-Verbraucherpräferenzen in der DACH-Region

Für den Nets E-Com Report DACH Update 2020/21 wurden die Teilnehmerinnen und Teilnehmer nach ihren bevorzugten Zahlungsoptionen befragt.

Warum ist BNPL in Deutschland so beliebt?

Es gibt verschiedene Gründe, warum die meisten Verbraucherinnen und Verbraucher in Deutschland BNPL als Zahlungsmethode bevorzugen. Viele Konsumenten geben an, ihre Finanzen so besser verwalten zu können, und finden es gut, die bestellte Ware erst dann bezahlen zu müssen, wenn sie auch wirklich damit zufrieden sind. Im Nets E-Com Report DACH Update 2020/21 gaben Befragte aus Deutschland an, den Rechnungskauf zu bevorzugen, weil er sicher (58 %) und einfach ist (34 %) und die Möglichkeit bietet, die Zahlung aufzuschieben (32 %).

Vor allem Bekleidung und Schuhe werden in Deutschland häufig auf Rechnung gekauft, weil man die bestellten Artikel so erst anprobieren kann, bevor man sie zahlt. Ungewollte Artikel werden zurückgeschickt und nur die Teile bezahlt, die man behalten möchte, ohne sich um die Erstattung des übrigen Betrages kümmern zu müssen. Dadurch sinkt einerseits das Risiko für den Verbraucher, andererseits hat dieser volle Kontrolle über den Zahlungsprozess, was das Gefühl von Vertrauen und Selbstbestimmtheit fördert.

Bei größeren Anschaffungen wie Möbeln oder teuren Elektro- und Haushaltsgeräten wählen viele Kunden die Ratenzahlung, um die gewünschten Produkte anschaffen und nutzen zu können, ohne erst darauf sparen oder einen Kredit dafür aufnehmen zu müssen.

Was Händler bei Ihrer eigenen BNPL-Strategie berücksichtigen sollten

Wer seinen Kunden den Kauf auf Rechnung oder die Ratenzahlung anbietet, verschafft sich einen klaren Wettbewerbsvorteil. Um das gesamte Wachstumspotenzial und alle Vorteile von BNPL zu nutzen, müssen Händler jedoch mehrere Aspekte berücksichtigen.

1. Ausrichtung des Kaufprozesses auf BNPL

Da BNPL besonders für Verbraucherinnen und Verbraucher attraktiv ist, die aus Unsicherheit oder wegen hoher Preise normalerweise nichts kaufen würden, sollten Händler die Option des Rechnungskaufs oder der Ratenzahlung aktiv bewerben und in ihr Werbe- und POS-Material aufnehmen, um Kunden zu gewinnen.

BNPL setzt stets eine Identitäts- und Bonitätsprüfung voraus. Schließlich haben weder Händler noch Verbraucher ein Interesse an Käufen, die die finanziellen Möglichkeiten der Kunden übersteigen. Die entsprechende Prüfung sollte möglichst nahtlos ablaufen, um mit schnelleren und einfacheren Zahlungsmethoden wie Bar- oder Kreditkartenzahlung mithalten zu können.

Ein weiterer Vorteil für Verbraucher ist, dass sieden Kauf und die Bezahlung mit BNPL mithilfe der Daten abschließen können, die der Händler ohnehin für die Bestellabwicklung benötigt, z. B. die E-Mail-Adresse, die Versand- und Rechnungsadresse oder die Telefonnummer. Die einzige zusätzliche Angabe ist das Geburtsdatum. Dadurch ist der Online-Einkauf ganz einfach, da sich der Verbraucher keine Anmeldedaten (z. B. für PayPal), PAN oder CVV (für Kartenzahlung), IBAN (PIS-Dienste und Lastschrift) usw. merken muss.

Darüber hinaus arbeiten viele moderne BNPL-Zahlungslösungen mit KI-basierter Bonitätsprüfung, bei der Daten aus verschiedenen Quellen wie z. B. der Schufa abgefragt und mit verhaltensbezogenen Kundendaten abgeglichen werden, um Betrug zu vermeiden. Dadurch kann der Check-out-Prozess bei geringem Risiko fast mit einem einzigen Klick abgeschlossen werden.

2. BNPL als Mittel der Kundenbindung

Durch diesen Austausch von Informationen und Kundendaten bietet BNPL auch die Möglichkeit, engere Kundenbeziehungen aufzubauen. Sobald die Bonitätsprüfung positiv ausgefallen ist, können die Daten gespeichert werden, um die Wahrscheinlichkeit eines erneuten Einkaufs zu erhöhen. Entscheidend ist auch, dass Händler das Vertrauen des Verbrauchers gewinnen. Dazu beitragen können sie, indem sie beispielsweise alle Kosten und Konditionen transparent darlegen, Kommunikationswege für Kundenanfragen bereitstellen und auf die Abfrage unwichtiger personenbezogener Daten verzichten.

Wichtig sind auch die Kommunikation und der Kundenservice nach dem Einkauf. So sollten Zahlungserinnerungen grundsätzlich vorsichtig formuliert werden, um eine positive Interaktion mit säumigen Kunden zu gewährleisten; Kundenservice-Mitarbeiter müssen darin geschult sein, Kunden bei typischen Fragen zum BNPL-Prozess zu unterstützen. Eine Benchmark-Studie zeigt, dass sich im Durchschnitt 40 % aller Kundenservice-Anfragen auf den Bezahlprozess beziehen (Quelle: „Kundenservice im digitalen Zeitalter“, Pidas). Deshalb ist ein hohes Maß an Kompetenz bei den Kundenbetreuern unerlässlich.

Das gilt vor allem, wenn man BNPL über einen externen Zahlungsdienstleister anbietet. Denn in diesem Fall verkauft der Händler die Rechnung faktisch an den BNPL-Dienstleister, der anschließend häufig die Kundenkommunikation übernimmt. Umso wichtiger ist es, dass der Händler einen Zahlungsdienstleister wählt, der dieselben Werte und dasselbe Verständnis von Kundenservice vertritt, denn eine mangelhafte Kommunikation wird wahrscheinlich dem Händler angekreidet und schadet letztlich dessen Image.

3. Die Wahl der passenden BNPL-Lösung

Die Wahl der passenden Lösung und die bestmögliche Integration in bestehende Zahlungssysteme spielen eine wichtige Rolle, wenn Händler BNPL als Zahlungsoption einführen möchten. Die Anpassung bestehender Systeme zur Aufnahme von BNPL, die Durchführung von Bonitätsprüfungen, das Management von Betrugsrisiken und die Einhaltung aller Gesetze und Vorschriften stellen äußerst komplexe Angelegenheiten dar und sind deshalb in der Regel nur von großen Unternehmen zu bewältigen. Für die meisten Händler ist die Nutzung einer Drittlösung deshalb die realistischste Option.

Ein externer Zahlungsdienstleister berechnet für die Durchführung der Bonitätsprüfung und die Zahlungsabwicklung normalerweise für jede Transaktion eine Gebühr. Für den Händler bietet das den zusätzlichen Vorteil, dass das Geld für den Einkauf sofort überwiesen wird. Somit trägt der Dienstleister das gesamte Ausfallrisiko, sollte der Kunde nicht zahlungsfähig oder -willig sein.

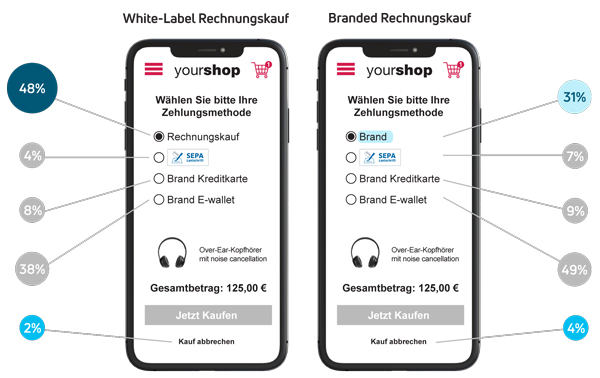

Manche Drittanbieter bieten ihre BNPL-Lösungen unter eigenem Markennamen und als White-Label-Version an, die sich problemlos an das Design des Online-Shops anpassen lässt. Bilendi fand im Auftrag des zur Nets Group gehörenden BNPL-Anbieters RatePay heraus, dass die Conversion-Rate bei einer White-Label-Lösung höher ausfällt. 48 % der Kunden entschieden sich für den White-Label-Rechnungskauf, aber nur 31 % wählten den Rechnungskauf, wenn dieser unter dem Markennamen eines Drittanbieters angeboten wurde (siehe Abbildung 2).

Abbildung 2: White-Label- vs. Branded-BNPL

Eine Studie zeigt, dass White-Label-Lösungen für den Rechnungskauf die Conversion-Rate steigern und Kaufabbrüche senken. 48 % der Befragten bevorzugten den Rechnungskauf mit einer White-Label-Version; nur 31 % entschieden sich für den Rechnungskauf, wenn dieser unter dem Markennamen eines Drittanbieters angeboten wurde (Branded-Rechnungskauf).

Wie Händler mit BNPL mehr Umsatz erzielen

Gerade für deutsche Händler bietet es sich an, BNPL als eine von mehreren Zahlungsoptionen im Online-Shop und im stationären Handel anzubieten. Denn der Rechnungskauf ist bei Verbraucherinnen und Verbrauchern in Deutschland so beliebt, dass Händler ansonsten riskieren, dass ein erheblicher Anteil potenzieller Kunden woanders einkauft. Händler sollten deshalb die Chance, neue Kunden zu gewinnen und langfristig an sich zu binden, indem sie Ihren Kunden eine Zahlungsmethode anbieten, die als sicher, einfach und flexibel empfunden wird.

Für weitere Fragen zu diesem Thema oder auch bei anderen Anliegen stehen wir Ihnen gerne auch telefonisch zur Verfügung. Nehmen Sie zu uns Kontakt auf. Wir freuen uns auf Sie!